Table of Contents

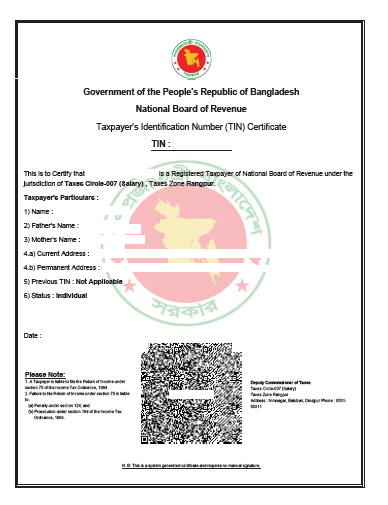

What is a TIN Certificate?

টিন বা টিআইএন-এর পূর্ণরূপ হলো, ট্যাক্সপেয়ার আইডেনটিফিকেশন নাম্বার। এটি একটি বিশেষ নাম্বার, যার সাহায্যে বাংলাদেশে করদাতাদের শনাক্ত করা হয়। অর্থাৎ, টিআইএন বা টিন সার্টিফিকেট একজন করদাতার পরিচয়পত্রের মতোই কাজ করে। করদাতা হিসেবে রেজিস্ট্রেশন প্রক্রিয়া সহজ ও দ্রুত করার লক্ষ্যে জাতীয় রাজস্ব বোর্ড চালু করেছে অনলাইনে রেজিস্ট্রেশন পদ্ধতি। এ পদ্ধতিতে কয়েকটি সহজ প্রক্রিয়া সম্পন্ন করার মাধ্যমে আপনি একটি ডিজিটাল টিন সার্টিফিকেট পাবেন। এখানে আপনাকে ১২ ডিজিটের একটি টিন নাম্বার প্রদান করা হবে।

যারা আগে টিন সার্টিফিকেট করেছেন কিংবা যাদের টিন নাম্বার ১২ সংখ্যার কম, তাদের নতুন টিন সার্টিফিকেট করতে হবে। অর্থাৎ, তারা রি-রেজিস্ট্রেশন করে ১২ ডিজিটের টিন নাম্বার গ্রহণ করবেন।

TIN means Tax Identification Number (TIN). Where e-TIN means Electronic Tax Identification Number (e-TIN). It’s a 12 digit Number. National Board of Revenue (NBR) is the authority who provide the TIN Certificate in Bangladesh. To obtain Tax Identification Number, one can apply either in manually or electrically through National Board of Revenue (NBR). Previously Tin Certificate was issued by NBR only through manual system and it was a 10 digit Number. To speed up the whole process NBR has introduced an online system for obtaining Tin Certificate, which is known as e-TIN.

When do you need a TIN Certificate?

- বছরে আপনার উপার্জন যদি আয়কর সীমার ওপরে হয়, তবে আপনাকে ইনকাম ট্যাক্স দিতে হবে, তার আগে আপনাকে অবশ্যই টিন সার্টিফিকেট করে নিতে হবে।

- ব্যবসায়ের জন্য ট্রেড লাইসেন্স করতে বা নবায়ন করতে।

- কোন ব্যবসায়িক সমিতি বা ব্যবসায়ীদের কোন নিবন্ধিত সংগঠনের সদস্য হতে।

- কোন কোম্পানির শেয়ার কেনার জন্য।

- রাইড শেয়ারিং কোম্পানিতে গাড়ি দিতে।

- নিজের কোম্পানি নিবন্ধিত করতে।

- ব্যাংক থেকে ক্রেডিট কার্ড পেতে চাইলে।

- ব্যাংক লোন এর আবেদন করতে চাইলে।

- সিটি কর্পোরেশন এর ভেতরে কোন জমি, ভবন বা ফ্ল্যাট রেজিস্ট্রেশন করতে।

এছাড়াও আরও অনেক কারণে টিন সার্টিফিকেট দরকার হতে পারে।

Documents Needed for obtaining TIN Certificate in Bangladesh?

টিন সার্টিফিকেট ( TIN Certificate) করতে যা যা লাগবেঃ

১. আবেদনকারীর জাতীয় পরিচয়পত্র

২. আবেদনকারীর মোবাইল নাম্বার

৩. আবেদনকারীর পিতা ও মাতার নাম

৪. আবেদনকারীর স্থায়ী ও বর্তমান ঠিকানা

৫. কোম্পানীর ক্ষেত্রে RJSC (আরজেএসসি) নিবন্ধন নাম্বার ইত্যাদি

How to apply for TIN Certificate in Bangladesh?

নতুন নিয়ম অনুসারে আয়কর নিবন্ধনধারীকে প্রথমেই আয়কর ওয়েবসাইটে একটি অ্যাকাউন্ট খুলে নিতে হবে। আয়কর ওয়েবসাইটে অ্যাকাউন্ট রেজিস্ট্রেশন হয়ে গেলে পুনরায় আয়কর সাইটে লগইন করে প্রয়োজনীয় তথ্য দিয়ে টিন সার্টিফিকেটের জন্য আবেদনপূর্বক টিন সার্টিফিকেট গ্রহণ করতে হবে।

Get Help from SME Vai

-

Product on sale

Renew Trade License For Dhaka CityOriginal price was: ৳ 2,000.00.৳ 1,000.00Current price is: ৳ 1,000.00.

Renew Trade License For Dhaka CityOriginal price was: ৳ 2,000.00.৳ 1,000.00Current price is: ৳ 1,000.00. -

New Trade License for Dhaka City৳ 3,500.00

New Trade License for Dhaka City৳ 3,500.00 -

টিন রেজিস্ট্রেশন৳ 500.00

টিন রেজিস্ট্রেশন৳ 500.00

টিন সার্টিফিকেট করতে কত টাকা লাগে?

টিন সার্টিফিকেট করতে কোন লিগ্যাল ফী দরকার হয় না। আপনি আয়কর ওয়েবসাইট থেকে নিজেই করে নিতে পারেন আপনার টিন সার্টিফিকেট এর জন্য কোন ফী লাগে নাহ।

টিন থাকলেই ট্যাক্স দিতে হবে কি?

টিন থাকলেই ট্যাক্স দিতে হবে কথাটি সঠিক নয়। টিন থাকলে আপনাকে ট্যাক্স রিটার্ন দিতে হবে তবে আপনার ট্যাক্স দিতে হবে কিনা সেটা নির্ভর করছে আপনার করযোগ্য আয়ের পরিমানের ওপর।

টিন সার্টিফিকেট বাতিল করার নিয়ম কি?

টিন সার্টিফিকেট বাতিল করার জন্য প্রথমে আপনাকে পর পর ৩ বছর শুন্য আয়কর রিটার্ন দাখিল করতে হবে। এরপর আপনার Taxes Circle এর উপ-কর কমিশনার বরাবর উপযুক্ত কারণসহ টিন সার্টিফিকেট বাতিল করার দরখাস্ত করতে হবে। আবেদনের সাথে পূর্বের দাখিল করা রিটার্নের রিসিট, টিন সার্টিফিকেট ও এনআইডি কার্ডের কপি জমা দিতে হবে।

বাতিল করা টিন সার্টিফিকেট সচল করা যাবে কি?

জি, পূর্বে বাতিল করা টিন সার্টিফিকেট প্রয়োজনে আবার সচল করা যাবে কিন্তু একজন ব্যক্তি নতুন করে কোন টিন সার্টিফিকেট করতে পারবে নাহ।

একজন ব্যক্তি একাধিক টিন নম্বর নিতে পারবে কি?

না একজন ব্যক্তি একাধিক টিন নম্বর নিতে পারবে না। একটি এনআইডি কার্ডের বিপরীতে একটি টিন নম্বর দেওয়া হয়।

Relevant Article

- কিভাবে একটি লিমিটেড কোম্পানি গঠন করতে হয়? কোম্পানি নিবন্ধন করার সম্পূর্ণ প্রক্রিয়া । How to register a Private Limited Company In Bangladesh

- (TIN Certificate) টিন সার্টিফিকেট কী, কেন ও কীভাবে করতে হয়?

- Trade License Renewal Process | ট্রেড লাইসেন্স নবায়ন করার নিয়ম

- ট্রেড লাইসেন্স কি? ট্রেড লাইসেন্স করার নিয়ম কি?

- ৬ টি অরগানিক (ফ্রি) মার্কেটিং কৌশল যেগুলো প্রয়োগ করতে আপনার একটি টাকাও খরচ হবে না